学資保険とは「子どもが大学に通うための費用を前々の段階から貯めておくことができる保険」のことです。

支払い期間が数十年にも及ぶ健康保険や生命保険などと異なり,遅くても小学校に入学する前までには開始して高校を卒業するころには払い終えている学資保険ですから,できるだけ早い段階で契約を決めてしまうに越したことはありません。

支払い額や期間がそれほどにならない性質上,リターンはそこそこに落ち着きますが,それでも保険料を強制的に徴収されて無駄遣いするリスクは減りますし,しっかりと子どもの教育費を確保できるところは確かな魅力です。

ここではまず「学資保険の仕組み」について解説し,続いて「学資保険の選び方」について相談サイトを例に挙げながらポイントをみていくことにしましょう!

学資保険に申し込むメリット

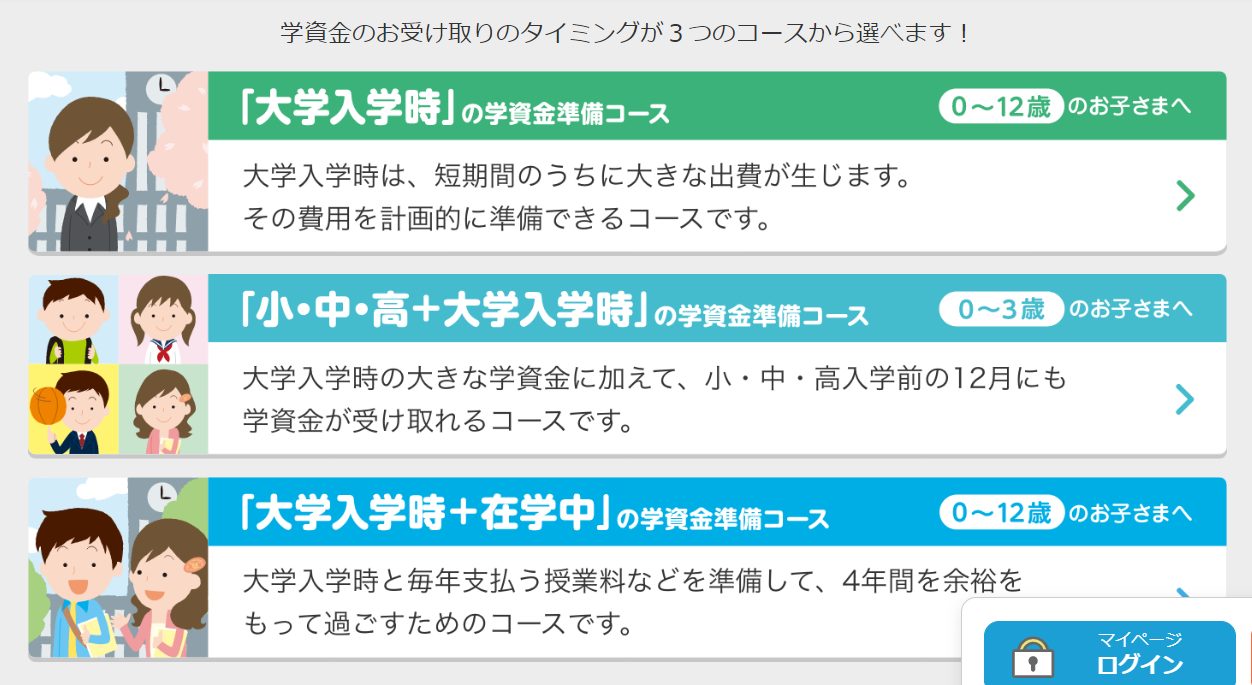

学資保険(こども保険も含める)は,子どもの教育資金について考えるときの最有力候補の1つです↓

想定される教育資金

大学受験料,受験時の交通宿泊費,予備校の冬期講習,大学への入学金,1年目の授業料,一人暮らしのための初期費用など

他に「一般財形貯蓄」という選択肢もありますが,これは積立期間が3年以上で初年目以降は払い出しができてしまうため,強制力が低いところが難点と言えます(非課税にならない点もデメリットですが小額なので省略します)。

その点,学資保険は使用目的が明確かつ限定的であるところが特徴で,有名どころとして以下のような社名を挙げることができます↓

学資保険がある保険会社

かんぽ,ニッセイ,ソニー生命,アフラック,明治安田生命,フコク生命,全労済など

学資保険のシステムは理解するのも極めて簡単で「一番学費がかかるタイミング(多くは高校卒業時)に合わせて,何百万円かが貯まるように毎月貯蓄する」ことが基本です。

契約すると保険会社から毎月定額を強制的に給料から徴収されることになるわけですが,これは給料日に別の封筒にお金を分けることと似ていて,うっかり使い過ぎてしまう事態を避けられるようになります。

人生思わぬ出費があることはもちろん貯金自体を苦手とする方も多いわけですが,財布の紐(この場合は封筒の封)が固くなるほど手を付けづらくなり,あるものだけで何とかしようと努力する姿勢が生じやすくなるわけです。

また,あまり考えたくはないですが,もし子どもの学費が貯まりきるまでの間に保護者(契約者)が亡くなってしまった場合も,それ以降の支払いが免除されるだけでなく,予定通りの保険金が受け取れる点でも安心できます(こども保険はこちらに重きを置いている傾向があります)。

支払った保険料を保険会社は株などに投資して上手に運用してはお金を増やすことになるわけですが,生み出した利益のいくらかを契約者に還元してくれることで支払った以上の額が返ってくることになり,結果的に両者ともWin-Winの状態に至るわけです。

しかし,逆に言えばリスクを取れないわけでもあるため,支払った保険料が数倍になって返ってくることはありません。

医療保険も一緒に付ける場合は1.0倍を切ること(元本割れ)もありますが,それでも入院や手術保障はずっと得られるわけですし,単に学資保険のみであれば1.0~1.1倍に収まるはずです。

例えばソニー生命の学資保険(無配当) III型でみてみると,子どもが0歳,契約者が30歳,支払い期間を10年(18年)と仮定して,受取学資金300万円の18歳満期で試算した場合,

月額:23550円(13470円)

払込保険料総額:2826000円(2909520円)

返戻率:106.1%(103.1%)

となりました。

基本的には支払期間を短く,受取期間を後にするほど運用期間が長くなるため返戻率は高まりますが,最初に述べたようにそこまでの差にはならないため,あまり悩まない方が良いでしょう。

また,満期額資金は一度に受け取ることにすれば税金はかかりません。

学資金は一時所得扱いになるので,利益が50万円以上にならなければ問題にならず,上の例でみても,

- 300万円(受取額)-282.6万円(支出額)-50万円(特別控除額)=△32.6万円

とプラスにならないので大丈夫です(受取学資金を多額に設定すればかかります)。

逆に,学資保険の中には「お祝い金」などの形で,途中まとまったお金が受け取れるものもありますが,そんなことをすれば保険会社の運用額は少なくなってしまうわけですから,契約者が受け取れる保険金の総額は間違いなく減ってしまうことになります。

とはいえその方が続けやすいと言う方もいるでしょうし,子どもが大学に行かない場合,高校入学のタイミングで保険金を受け取りたいこともあるかもしれません。

仕事柄,途中で支払えなくなる可能性が見込まれる方は解約返戻金が高めに設定されている保険会社が良いでしょうし,考え方は十人十色です。

なのでここでは,学資保険は少なくとも以下の2つがメリットであると言っておくに留めましょう↓

- 強制的に学費を準備できる(保険会社という封筒に分けておける)

- 万一自分が死亡した時でも子どもの教育資金を残せる

学資保険をFPに無料相談すべき理由

学資保険を申し込むことを決めたら,その次にするのは「無料相談」です。

確かに学資保険の数は比較的少ないため,すべてのサービスを片っ端から見ていくことができなくもありません。

しかし,先の同僚の話ではないですが,他のタイプの保険の方が適していることもありますし,そもそも複数の保険会社のサイトから情報をどれだけ集めてこようとも,どのコースも魅力的に思えてしまって1つに決められないのではないでしょうか。

それもそのはずで,どの会社の相談員も「自社のサービスこそが一番」というスタンスで業務に臨んでいるわけです。

説明会に参加したところで,得られるのはあくまで向かった会社にある学資保険中でのバリエーション(オプションの有無など)の1つにすぎず,まさか「別会社の学資保険の方が良いですよ」などと案内してくる相談員はいません。

そんなことをすればたちまち担当を外されてしまうでしょう。

なので,私たちが学資保険を無料相談する際には真っ先にファイナンシャルプランナー(FP)に頼るべきだと言えます。

実際私自身もFP2級まで取得しているので誰かの保険の相談に乗ることはできるのですが,学資保険について普段から学ばれているFPの方がより適切なアドバイスができることは確かでしょう。

例えば,前章のように学資保険の一般的な内容についてすぐ説明することはできても,先に挙げた生命会社それぞれの学資保険が他社のものとどのように違うのか詳しく言えと迫られればすぐに参ってしまうわけです。

FPの資格勉強をしている中で,

- 契約者が死亡した時,それ以降の保険料は免除になる

- お祝い金制度があるものがある(貯蓄機能)

- 契約者が死亡の場合に教育資金が出る保険がある(育英機能)

などと一般的な基礎知識を学ぶことはありますが,教科書は具体的なサービスについて触れることがないため,せいぜい「かんぽは郵便局の学資保険だから日本で最初に登場したものです」くらいのことしか言えません。

その点,学資保険に特化したFPであれば,教育資金の準備方法として学資保険以外にもこども保険や教育ローンや奨学金,さらには別の保険も総合的に含めたアドバイスをしてくれるはずです。

無料相談サービスは怪しいものではない

今一度FPの業務内容についてまとめますが,学資保険の相談に乗ってくれるFPというのは,

- 個人のファイナンシャルプランニングにおけるすべての分野(特に教育関連)に関して包括的なプランを立案しては,実行の支援と見直しを行うことができる専門家

です。

このとき職業的な縛りが存在し,顧客の立場に立っては顧客の利益を最優先にしなければなりません。

顧客の判断が適切でない場合には訂正こそするものの,FP自身に入ってくるインセンティブの大小によって勧める保険を変えるようなことは禁止されているわけです。

少なくとも,インターネットで検索して表示されてくる記事よりかはずっと信頼できるアドバイスが得られるでしょう。

相談するにあたっては自身の年収や家族構成などを細かく伝える必要がありますが,こちらに関してもFPには守秘義務が課せられているため,業務上知り得た情報が外部に漏れないように注意・管理が徹底されます。

FPとの相談場所にフードコートなどの公の場所が選ばれないのはそのためで,立ち話で済ませられる内容でもないために玄関先で話して終わりともなりません。

やや専門的に言えば,ライフステージで言うところの家族形成期から成長期にかけての資金ニーズを中心に,相談者が自分で決定がしやすくなるように働いてくれるわけです。

ここからは具体名をいくつか挙げてみますが,「ガーデン」は学資保険に特化している数少ない無料相談サイトで,実際に学資保険を利用した経験がある方がFPを担当していることも少なくありません↓

さすがに全ての学資保険に精通しているわけではないでしょうが,それでも何種類かの学資保険についての強みは理解していて,顧客のライフプランにより適した学資保険を勧めてくれるでしょう。

その際,先に挙げた会社名が1つも挙がらないことはないはずです。

続いて大手から1つ挙げてみると,リクルート社の「保険チャンネル」は知名度抜群で,こちらは学資保険に特化したものではないですが,多くのFPを抱える相談所なだけに適したFPに出会える確率は高いでしょう↓

とはいえ,どこに無料相談するかで結果が著しく変わってしまうようなことはありません。

特定の生命会社と利益的に繋がりがないFPに複数比較してもらえば,1番ではなくても1軍のサービスには出会えるというのが当サイトの結論です。

無料相談所の選び方のヒント

とはいえ,無料相談所を利用するにあたって,注目すべきポイントはいくつか知られています。

まず1つ目ですが,相談の形態が複数存在するか確認することが挙げられます。

特にオンラインでの相談ができるかは最も気にしておきたいところで,学資保険に申し込む家庭では子どもの面倒を見る必要があるため家を離れられない方も多いと思うので,自宅を訪問してもらえることと並んで有力です。

他に喫茶店やお店を訪問することも考えられますが,前者は周りで誰が聞いているかわかりませんし,飲食代を巡って不愉快な思いをすることもあると聞くのでおすすめしません。

続いて,相談ができる時間帯も注目すべき要素に含まれてきます。

日中仕事をしている人が市役所の手続きができないと嘆くことが多いのは,平日の夜遅くや土日に営業をしていないからです。

なので,空いている時間が相談しやすいものになっているかどうかを予め確認しておくことをおすすめします。

複数回相談したところで料金がかからないのが普通なので,まずは相談してみることで次の行動が取りやすくなるでしょう。

例えば,相談することで学資保険の会社を2つに絞り込めたとします。

ならばあとはそれぞれの会社のサイトから情報を集める(または説明会に参加する)だけで済みますし,FPにライフプラン表を作成してもらえたら学資保険以外の将来のビジョンも明確になるでしょう。

もちろん,以下のような記事を読んで教育費についての理解を深めておくこともおすすめします↓

まとめ

以上,学資保険とFPの役割,無料相談所の選び方についてまとめてきました。

最終的には相手の人柄になってきますが,親身で優れたFPに巡り合えれば学資保険以外の保険の見直しもできるかもしれません。

私も経験がありますが,不要な保険を整理することで学資保険分の料金が節約でき,結果的にこれまでとほぼ同料金での乗り換えが可能になったとしても何らおかしな話とはならないわけです。

支払い総額よりもわずかに多くなる程度の貯蓄機能といざというときの育英機能を備えた学資保険なだけに,相談所をどこにするかでその運命が大きく変わるようなことはありません。

ですが,だからこそ早く決めてしまい,子どもに本を読み聞かせてあげたり少しでも日々のストレスを減らしたりする方向に行動すべきでしょう。

FPに相談することでNISAやiDECOに興味を持つことがあれば,むしろそうした長期資産運用の方に注力する方が家計に与える影響はより大きくなるでしょう。

ちなみに私は大学の学費は奨学金で賄い,その後自らが返済まで済ませることになったため学資保険の恩恵は受けられませんでした。

もちろんそのせいで親を恨んだりはしていませんが,学資保険が準備されていれば国を保証人に立てては日本学生支援機構の第2種を借りることで巨額の利子まで支払う必要はなかったのになぁと残念に思うことはあります。

普段付き合いがない親戚に借金のための保証人を頼むのは至難の業です。

こうした私情も絡んでくる教育資金なだけに,みなさん自身の境遇も交えながらベストな選択ができることを祈っています。

ここまでお読みいただきありがとうございました。